Les inconvénients du PER

Si on s’arrête au paragraphe d’avant on se dit que tout est rose et donc que le PER est à faire en priorité. Il ne faut pas oublier que des inconvénients existent et qu’il faudra donc bien tout prendre en compte.

L’indisponibilité du PER jusqu’à la Retraite

Le PER est donc une solution d’épargne Retraite qui a pour but de permettre au détenteur d’avoir un capital ou une rente viagère, ou les deux au moment où il passera donc en Retraite. De fait, si vous avez besoin de ce capital avant, et que vous n’êtes pas les cas de sortie anticipée, vous n’aurez pas la possibilité de récupérer votre argent. Il faudra donc faire en sorte que tout votre actif financier ne soit pas hébergé dans un placement de type PER.

L’imposition des sorties

Vous avez joui d’un avantage fiscale en versant de l’argent sur votre PER, mais l’état ne va pas vous oublier pour autant. Il faut savoir que toutes les sommes versées et ayant ouvert droit à une réduction fiscale, ouvriront droit à une fiscalisation en sortie.

- Imposition en cas de sortie en capital ( PFU 30 % sur les plus values )

- Imposition en cas de sortie en rente sur le barème de l’impôt

Il faut donc opter pour la déduction des sommes versées sur le revenu si vous estimez qu’à terme votre TMI sera inférieur à celle que vous avez actuellement. Normalement cela devrait être le cas dans 80 % des situations. En effet, à la retraite vous percevrez en moyenne une retraite équivalente à 54 % pour un Cadre, ce qui fera que votre TMI sera inférieure.

Peu d’intérêt pour les TMI à 0 % et 11 %

Ce produit devient intéressant dès lors que vous souhaitez déduire de vos revenus les sommes versées sur le PER et que vous avez une TMI supérieure à 30 %. En effet, pour 100 € versés vous avez 30 € de réduction d’impôt. Ainsi plus votre TMI est importante, plus la réduction d’impôt afférente à votre versement l’est aussi. Malheureusement et à l’inverse, si vous avez une TMI à 0 % ou 11 %, le versement sur du PER compte tenu des conditions de sortie restreintes, devient moins intéressant.

Qui peut investir dans un PER ?

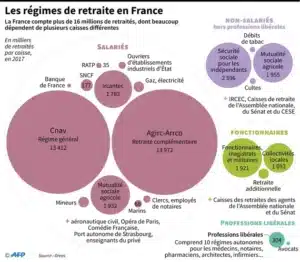

A la différence de tous les produits d’épargne retraite mis en place auparavant, le PER de par sa composition de produit retraite unique permet à tout le monde de pouvoir investir sur ce support. L’enveloppe globale restera donc la même, mais le compartiment sur lequel sera versé l’argent correspondra à votre situation au moment de ce dit versement.

Donc que vous soyez salarié, fonctionnaire, TNS, le PER s’adapte à chacune de vos situations sans limitations. Le seul public qui n’a sûrement aucun intérêt à réaliser ce versement est l’actuel retraité.

Comment investir dans un PER ?

Il faudra tout d’abord ouvrir un Plan Epargne Retraite, que ce soit chez un distributeur, banque, assureur ou via votre entreprise. Ensuite vous aurez la possibilité d’alimenter votre PER par plusieurs solutions :

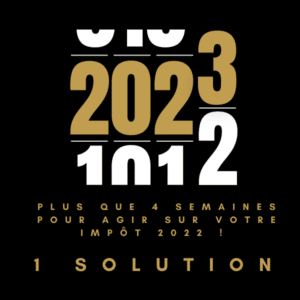

- Transfert de vos produits de retraite existants : PERP, Madelin, … vous avez jusqu’au 31 Décembre 2022

- Versements volontaires

- Versements depuis les autres compartiments du PER ( transfert de PER )

Ensuite vous pourrez donc choisir de faire des versements annuels, en fin d’année pour équilibrer les revenus déclarés ou bien le faire de façon mensuelle afin de ne pas vous en soucier.

Attention les transferts peuvent être assez longs et prendre jusqu’à 2 mois, ainsi vous devez vous armer de patience.

Tip 2021 – 2022 : Récupérer de l’argent d’une Assurance vie pour mettre dans un PER

Dans le cadre de la mise en place du PER, l’état vous accorde jusqu’au 1er Janvier 2023 pour transférer vos contrats existants sur cette nouvelle enveloppe. Pour autant il faudra que vous soyez à plus de 5 ans de l’âge légal de départ à la retraite. De plus si vous avez une assurance vie de plus de 8 ans, vous pouvez transférer une partie des montants de cette assurance vie sur le PER jusqu’à 9 200 € pour un célibataire et 18 400 € pour un couple.

Il va de soit que ces montants pourront être défiscalisés, ainsi vous aurez l’avantage de ne pas fiscaliser les intérêts de l’assurance vie, et bonifier ce capital versé via une réduction d’impôt conséquente. Si vous respectez donc ce plafond de 18 400 € pour un couple, et selon votre TMI voici l’impact en impôt :

Versement sur votre PER | Taux Marginal d’imposition ( TMI ) | Réduction d’impôt |

18400 € | 30 % | 5520 € |

18400 € | 41 % | 7544 € |

18400 € | 45 % | 8280 € |

Vous avez bien lu, votre réduction d’impôt peut monter jusque 8 280 € si vous rapatriez une partie de votre assurance vie de plus de 8 ans sur un PER.

Les points de comparaison en PER

Chaque PER n’est donc pas équivalent aux autres et il faudra donc être minutieux sur le choix de votre ou vos PER. Il va de soit que le PER de type Assurance Vie a des paramètres qui ressemblent à l’assurance vie classique et ainsi il faudra vérifier que les intérêts des placements ne soient pas totalement épongés par des frais de gestion ou autre. Voici donc la liste des frais potentiels :

- Frais d’adhésion : Il n’y en a pas tout le temps, mais si ils existent ils se prennent à l’ouverture et sont entre 20 et 50 €

- Frais sur versements : Là aussi il n’y a pas de règle toute faite, à mon sens moins il y a de conseil, moins les frais sont importants. Ainsi les opérateurs internet auront la plupart du temps des frais à 0 % quand un Conseiller pourra aller jusque 5 % réglementairement. 5 % est un montant élevé, la moyenne sera plutôt de 2 % et englobera la qualité de conseil sur l’allocation proposée. Pour autant tout est négociable.

- Frais de gestion annuelle : Ces frais sont des frais de tenu de compte ou bien de gestion pure, ils sont un pourcentage du capital laissé sur le fournisseur du PER. La plupart du temps ils vont de 0,6 % à 1,5 %. Ne regardez cependant pas que les frais de gestion comparez les aussi à la performance du PER.

- Frais d’arbitrage : Sur-mesure, selon votre Conseiller ou Fournisseur ils pourront aller de 0 à 1 %. Ils sont présent dès lors que vous arbitrez un montant de votre PER sur une autre de ce même PER. Désinvestir des UC pour aller sur du Fonds Euros par exemple.

- Frais variables : selon votre gestionnaire et les options

- Frais de transfert : ils existent dès lors que vous souhaitez transférer des capitaux issus de PERP, Madelin, Article 83 ou PERCO sur votre PER. La moyenne constatée est de 1 % du montant versé.

Dans un prochain article nous comparerons l’ensemble des PER du marché, en reprenant tous les points de comparaison. En allant de Swisslife à Linxea ou Yomoni, tous y passeront.